版权声明:本文版权归文章作者所有,仅代表作者观点,本文不用于商业用途,仅为学习交流之用,如文中的内容、图片、音频、视频等如有侵权,请及时联系本站站长删除。

本文来源于微信公众号【法务经理人】

内容整理自【财道家塾】@财界天下,分享主题为《国际并购后整合的挑战与对策》,有删改,如有不当之处,敬请谅解。

中国企业国际化的起步在最近十到二十年,在起步过程中,可以说成绩有限。像华为、万向集团、中联重科等公司成果颇丰,例如华为有70%海外收入,服务世界20亿人口,其国际战略也做得很好。但在国际化失败的案例也很多,例如TCL并购汤姆逊,3年净亏40亿;上汽集团投资韩国双龙,三年后也是亏损40亿,这些很大程度与整合失败有关。

一个非常重要的衡量因素是能否完成一个企业项目整合,另一个,是整合后是否产生协同效益。根据麦肯锡统计,中国67%海外收购案以失败为告终。中国商业部数据显示,2008年中国海外投资亏损2000亿元。据日媒报道,吉利收购沃尔沃,2014年同比新车销量减少24%,这就意味着整合后没能产生协同效益。

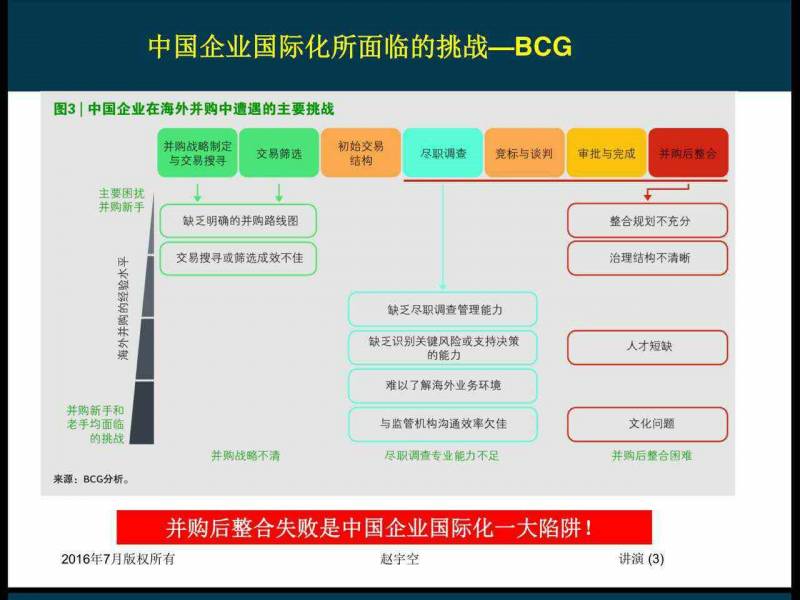

上图是美国著名的波士顿图表,描述中国企业在海外并购各个阶段面临的不同挑战。从并购战略制定与交易搜寻、交易筛选,尽职调查方面,都有很大的问题。最右一栏可以看到:整合规划不充分、治理结构不清晰、人才短缺、文化问题等种种挑战。

总结跨文化国际并购整合的陷阱,有如下11个常见问题:

1. 整合规划太晚,错过重要时机

很多公司在收购后才对整合进行规划,这样就错过重要时机,最主要的问题是人才走了。因为任何一个并购,对公司和员工而言,都是很大变动,很多人在前景不明朗的震荡时期离开公司,尤其是有能力的人,各个公司都想要,他们跳槽最容易。其次,顾客也走了。例如联想并购IBM后,很多大公司顾客就会产生动摇心理,其他公司也借这个机会来挖你的顾客,所以顾客就容易走。

2. 不充分了解被购方经营环境,产生致命盲点

最著名的例子,就是明基对德国工会认识不足,在西门子手机卖给明基时,贴了2.5亿欧元,由于这致命的盲点,最后明基以失败告终。

3.整合忽视文化冲突的风险

很著名例子就是上汽对双龙的并购,文化的冲突了解不足,这种案子同时还有工会的原因,最后40亿人民币就打了水漂。

4.把并购和整合分裂成两个过程

常见的是并购完成后才考虑整合,例如请专业公司帮忙,全盘交给人家,到整合的时候,可能换了专业公司,或是自己公司的人没有自始自终参与全过程。并购和整合的涉及者互不了解情况,并购整合时就不知所然,可能不清楚并购公司的问题在哪?所购公司优点在哪?哪些人才要留?哪些员工要解雇?尽职调查的情况了解不清楚,这样整合也会失败。

5.把整合误认为是接管,不与被购方合作、单方规划和实施整合

这是国内很多民企容易陷入的误区,有钱就可以把你买下来,我就是接管,你听我的就行,不与并购方合作,单方面规划和实施整合。这种老大心态,其实在西方世界也同样存在,例如奔驰汽车公司对克莱斯勒的收购过程中,虽说是合并,但实际上还是这种老大心态,导致最终整合失败,带来巨大损失。

6.忽视与利益相关者及时交流

这跟整合规划有关,但最主要是实施环节,就是忽视与利益相关者的即时交流。员工在公司动荡时期可能会流失,顾客也会流失,供应商也会产生怀疑。例如某一个供应商产能只有一百万,基本上用完了,到时新顾客会来,如果不及时跟供应商巩固关系,当企业易主的时候,供应商可能就会把你放弃掉。

7.整合战略不妥当

国内有关整合及国际化的文章中,经常举的例子,是中联重工,还有某机床公司的例子,说明让对方独立,我当甩手掌柜就是最好的整合战略,实则不然。很多公司对独立、融合以及其他整合模式不是很清楚,不知道整合战略是什么,整合依据是什么,为什么要采取这种战略,而不是其他战略。战略选择不妥当也会导致整合失败。

8.整合人选不妥,没有跨国管理能力

西方一家企业在国内兼并一家小企业,派来的高管高高在上,花很多钱和精力投资建办公室,让中方雇员非常不能接受,这就是人品。这涉及到跨国是否有文化敏感性,反过来,也有像中方民企到西方兼并后,个人作风像独裁者,对人尊重不够,不受待见。除了人员素质,还有人员的国际管理能力。

9.整合规划不全面、系统,忽略重要细节

举个例子,中方公司到美国兼并一家公司,一看美国50多岁的中老年职工工资很高,把这些人解雇后,觉得换批年轻人就能节省成本。这么一做就完了。为什么?在美国,50岁以上的年长员工都有法律保护,如果专门解雇他们,就可能吃上官司。像这些细节,如果不懂文化和本地政策,就会陷入歧途。

10.整合规划照本宣科,不结合企业双方实际情况

以为听两个讲座,把教科书式的内容列下来,照着做就行了,但企业当中整合要根据不同情况,分轻重缓急。如果重要环节没有抓住,错过重要时机,就会导致整合失败。

11.重整合而不重平稳经营

有家西方公司在中国购买小企业后,拼命把小企业管理制度及流程整合到母公司,整天忙着整合,把原来全部的订单丢掉80%-90%,整合是整合了,到时候买回来的企业就变成空壳。

难点一:与并购目标企业经营环境的差距

1.政府对企业的介入与干预

中国企业生存的环境与西方,尤其是欧美环境存在巨大差距。中国市场环境,政府对企业的介入和干预相对比较多,有一些企业家主要找市长,没有找市场。而西方主要是找市场,而不是找市长。在整合方面,一些企业家在国内得找市长,找某某部门,找某某委员会就可以解决,而西方则要把经营的各个环节规划好。

2.对社会环境、安全,尤其是人(消费者、雇员及公众)的权利保护,对企业社会责任的要求。

中西方社会环境安全,尤其是对人的权利保护,对其责任要求方面,也同样有巨大的差距。例如在西方,产品的环境安全要求非常高,对消费者保护要求相对高。举个例子,中国的太阳能认证要看效率,美国主要的认证条件不是效率,而是用户安全性,效率只是性价比,例如100美金买来的东西,效率是50%,如果你是50美金买的东西,效率只有25%,这样基本上是相当的。

至于环境和企业社会责任方面,中国企业在美国佛州和南美排放出过问题,如果是整合过程没有把重要职能巩固,就会产生严重问题。

3.欧美国家的法律和市场规则的特色:复杂、细致

例如美国各州有不同法律,但全联邦来说大同小异,但有很多不同法律及规章制度。公平和透明就有利于大胆使用本地人才,因为美国违法成本非常高。

前几年可口可乐一位女员工把它的配方偷出来,她联系百事可乐,准备卖给它们。百事可乐接到这个信息,第一时间报告联邦调查局,而且报告可口可乐公司。因为在美国所有商业竞争只能是合法竞争,而不能通过私自购买配方这种方式。如果在整合、用人方面不懂规则,就会吃很大亏。

中国很多企业也知道,在西方,例如偷别人的技术不行,但如果是没有专利保护的某些产品可以仿造,这是合法的。

难点二:与并购目标企业文化和管理方式的差距

1.对员工的重视:体现在对人的尊重、用人和放权、劳工保护法律

最大的问题就是对人的尊重和使用。一个企业,说到底人是最大的财富,员工是最大的财富。买来这些专利技术等,没有员工帮你详细地解释,你只是看些图表,不一定真正了解。尤其是中国公司到西方购买销售网络、经营设施,这都需要被并购公司的人才来经营管理。

在西方企业,例如我们公司的总裁叫我的名字,我叫他兰迪,不需要叫赵总,不需要称呼职称,表示平等。国内企业则需要什么事情对上司毕恭毕敬,这样企业整合会出问题。还有用人,整合的时候,中国企业很容易换自己信任的人,把主要骨干剔除,但这么一做,很多能人就会流失,任人唯亲,这家公司的未来发展会非常困难。

2.欧美企业对管理体系的高效利用 vs 中国企业对人的较大依赖

欧美企业有完善的管理机构,管理流程很细,有很多报表和人员业绩评估体系,在整合的时候都要充分地利用。

难点三:缺乏国际并购的人才和能力

1.国际交流能力

最著名的例子就是TCL王牌彩电并购汤姆逊,基本没有懂欧洲市场的经营人才,整合也没有经验,却举步进行大量并购。要考虑是否有国际交流能力,是否有语言能力,是否了解西方文化,除了谈业务,跟西方高管打高尔夫时是否有共同分享的话题,能否建立合作关系。虽然不能强求有很多共同点,但至少对文化要有所了解。

2、国际并购能力

西方大公司例如西门子并购方面,整个流程以及指导手册都有几百页,尽职调查问卷都是上千条。国内企业是否能达到这种要求?或者,是否聘请专家来辅助,尤其是处理过并购和整合问题的货真价实的专家。

如果一位企业家,土豪作风特别大,例如我们曾接待过一位宁夏的土豪,他对我们西门子高管非常不尊重。中方企业委派一位不被西方员工所接受的高高在上、作威作福的人,整合肯定会失败。这是可信任度的问题。

3.国际业务能力

整合的时候,还需要国际业务经营经验,跟国际商业伙伴是否有合作经验,很多中方企业有出口经验,但没有在西方国家工作过,从事过业务经营管理。有的在西方国家工作过了,但只有在中资企业工作的经验,中资公司的运作模式跟西方企业不一样。如果要购买西方企业,有西方企业工作经验的人选会更适合一些。

1.制定整合的战略目标

在购买前要有协同效应的具体目标,确保1+1>2。其次要解决被并购企业的经营管理问题。从另一个角度看,企业为什么会被卖,可能是企业经营有问题,甚至可能是烂摊子。很多人以为收购西方企业是买了金元宝,价值升了就卖出去。并购其实更像是收养孩子,除了养起来,还要能赚钱。

2.把握整合规划和实施时机

其实在西方管理好的大企业,在尽职调查后,整合规划就要开始。尽职调查发现的人才和问题,都是整合规划的要点。之后,当双方一签合同,就可以进行初步细化,但有一点,西方有反垄断法律,如果是横向并购时,还不可能100%地细化。100%地细化要在政府部门批准后才可以,但在供应商等其他很多方面已经可以开始规划。

3.制定平稳过渡措施

1)文化冲突避免和控制

某公司兼并一家德国企业,我们在国内加班加点,把作风带过去,西方员工受劳工法律保护,根本不喜欢这么做,就导致文化冲突。还有之前提到的文化冲突,对人的尊重等等,都很重要。

2)战略资源的确定和保护

兼并的重点是销售链、专利,还是人才?如何保护这些战略资源?怎样持续和更好地利用这些资源?这都是要点。

3)管理层、员工和顾客的交流计划

并购是最容易人心动荡的时候,什么时候与管理层、员工、顾客交流?交流什么?要及时制定员工、顾客交流计划。

4)调动利益相关者的积极性

怎么把管理层、员工积极性调动起来?如何维护顾客?上汽兼并双龙在这方面出了很大问题。

5)整合和经营的平衡

4.制定整合实施步骤

整合涉及到业务、文化、人员、IT系统很多方面,如何分解和协调,以及团队的组建、步骤、时间安排,这些都是要领。

在谈基本原则之前,先介绍兼并的三种常见模式:

1、横向兼并,即兼并自己的竞争者;

2、垂直兼并,即把供应商或是客户兼并;

3、多元化兼并,即在不相干的行业购买企业。

并购后整合基本上有四种最常见的战略:

1.独立,当甩手掌柜,即让兼并对象在并购后独立经营。

2.邦联,即兼并对象基本上独立运行,但兼并公司对它有很少的合作,有财务的控制。

3.融入,即把兼并对象完全融入母公司,接受母公司的管理体系和流程;

4.最佳实践,即被兼并对象和并购公司各自的优势在整合时融合和发挥。

什么时候应该独立?什么时候应该做帮联,怎么融入?

1.独立

一般来说,被兼并的对象有独立经营的水平,就没有问题。母公司对该业务不太熟悉,没有多少协同效应时,例如对于多元化兼并,这时候采用独立战略,当甩手掌柜,就可能就是比较好的方式。

2.邦联

对于多元化兼并,被兼并对象经营得比较好,合并起来有比较好的规模协同效益。例如国际货币交易的问题和国际汇率的问题,例如西门子一个部门在中国可能要购买一些中国的产品,需要用欧元换人民币;而另一个部门又收回来很多人民币,因为中国顾客购买了一些德国的产品。如果一家子公司可能在外汇有盈利,另一家子公司在外汇欧元有缺口。在这种情况下,联合起来统一管理就比较好。还有购买软件,比如买Windows和微软的办公室,如果把几家公司并在一起购买,可能价格会便宜。

3.融入

如果母公司在管理方面比并购公司有很强的优势,例如通用电气在上世纪末有非常优秀的团队,把很多公司兼并后,重新进行调整改组,把通用电气的管理流程放进去。如果是横向兼并,把竞争对象也收购了,因为自身很了解业务流程,就采取融入的整合战略,但融入也可能会产生很大的问题。例如奔驰在1998年花360亿美元并购克莱斯勒,最后整合失败,9年后,奔驰汽车公司在2007年以74亿美元把它销售出去,损失将近70%-80%,这就是融入模式整合的失败。

4.最佳实践

兼并对象和并购公司间互有优势,例如西门子把西屋电气公司购买之后,在用人方面,让西门子高管负责制造和研发,因为这方面本身有很大优势。美国高管做了市场和战略的分配,这就是最优配合。除人员配置,产品、供应商等方面都可以优化。总之,整合战略的选择,要根据自己的管理能力,根据自身能否为子公司实现增值的角度决定。

如果自身国际化企业能力不足,个人建议:

1、要放眼国际,招聘国际化人才,在国内招西方公司国际化经验的人才。

2、轮岗培训。把优秀的员工放到国外的分公司培训或是跟国外产生接触业务。

3、外部合作。如果项目大,要聘用国际投行,律师要聘并购本土的律师和并购本土的战略专家和执行专家。

4、大量合理使用欧美本地的管理层和员工。美国法律公平和透明,人的可信任度比中国企业要高,这是很好的条件,可以放心合理地利用本地的管理层和员工。

问:越来越多中国企业为分散风险、拓展海外巿场而走出国门,有的公司选择靠自身力量发展壮大,有的则通过并购以期加速拓展。对于中国企业而言,并购后所面临的问题与国外企业比较有何不同?对这些参与海外并购的中国企业有什么建议和意见?

赵宇空:并购后,中国企业跟国外企业间面临最主要的问题就是文化问题,以及是否先进的管理流程。文化层面,一定要有国际人才,公司里自己的人才,以及专业公司、咨询公司、专家的帮助。自己的管理能力如果和国外企业差距很大,意味着很大很陡的坡要爬,自己要调整。海尔在国外扩张非常成功,自身的管理能力提升也非常重要。

中国企业要有明确的战略目标和明确的并购模式。很多企业实现海外合作,有些是出口战略,有些是技术许可,有些是海外经营,这些战略一定要决策好。而且一定要量力而行,海外市场可以扩展,但想一口吃成胖子,有时候难度比较大。

问:国际知名咨询公司科尔尼管理咨询公司调查显示,一半以上企业合并无法达到最高管理层设定的预期目标,他们通常把失败原因归咎于IT。IT问题是合并失败的第三大常见原因,仅次于经营理念和管理方法两大因素——因为越来越多的并购战略要依靠IT来实现组织中其他领域的协同,包括供应链、制造、物流等。那么,企业到底并购以后到底该怎么整合IT呢?

赵宇空:IT整合方面的问题非常大,而且非常花费投资。IT系统是支持系统,首先要整合的是业务流程和组织机构,先把这些理顺,IT服务于业务流程,所以一定不要本末倒置。

至于整合IT,一定要分步来做,不能一口吃个胖子,一口到位。在公司管理早期,拿几张纸,开几个会就可以解决问题,现在很多靠IT。但可以分阶段来看,最主要应该做什么?第一步做什么,第二步做什么?可以通过几年工夫逐渐达到目标,选择轻重缓急,不一定一次性完成。

问:我碰到一家公司的老板去德国收购一家公司,去的时候千好百好的,磨合期发生矛盾,德国人不加班,德国人度假时间长,而这老板是工作狂,喜欢加班带深夜布置工作,但德国人不愿意,导致国内的订单无法对接(国内销售要求紧急交单满足客户需要)。这些文化差异和工作习惯差异,如何化解?

赵宇空:因为我们生活在多元文化的世界,每一个国家文化、员工的行为期望值根本不相同,尽职调查和制定兼并战略时就要发现这个问题,不要期望改变人家,这不符合实际。一定要制定并购战略、整合战略时,要把文化充分考虑进去,这样整合才能成功。

在文化磨合方面可以采用一种方式,把人员互相调动。例如德国公司的员工到中国工作一段时间,中国公司的员工到德国工作一段时间,让大家相互了解彼此的文化,加速文化整合。

发表评论 取消回复