版权声明:本文版权归文章作者所有,仅代表作者观点,本文不用于商业用途,仅为学习交流之用,如文中的内容、图片、音频、视频等如有侵权,请及时联系本站站长删除。

本文来源于微信公众号【德赛法务】

香港就是东方之珠,是中国的窗口,作为国际金融中心,香港具备独特优势,是中国与全球资本市场的主要联系纽带,在内地经济发展中扮演着非常关键的角色。笔者曾参与某公司赴港上市服务过程,笔者结合过往工作经验,拟从赴港上市优势、港股上市方式、港交所上市流程三个方面进行分享。

一、赴港上市优势

香港是全球IPO集资靠前,是全球最主要的融资地点,在IPO里融资能力非常强大。香港具有稳健的二级市场、采取国际企业的管治标准、香港有基础的投资者框架、监管机制完善符合当前国际惯例,资金和资讯流通不受限制。

据Wind数据统计显示,2022年港股股权融资总金额为2524亿港元,其中首发融资规模为1405亿港元,全年共有89家企业成功IPO上市(未包含1家GEM转主板),亮点:医药企业上市热情不减,“中概股”回流趋势延续,多家公司在港交所实现了双重主要上市。港股市场对于医疗企业仍然有着较强的吸引力。2022年,云康集团、乐普生物、瑞科生物、博安生物、百奥赛图、心泰医疗等一系列生物医药企业赴港上市。

回望2022年,港股上市的方式也愈发多元化。如金山云、特海国际等9家企业,通过介绍方式在2022年登陆港交所。据了解,介绍上市的优势在于避免了发行新股对原有股东的摊薄效应,且没有承销环节,审批流程较短。

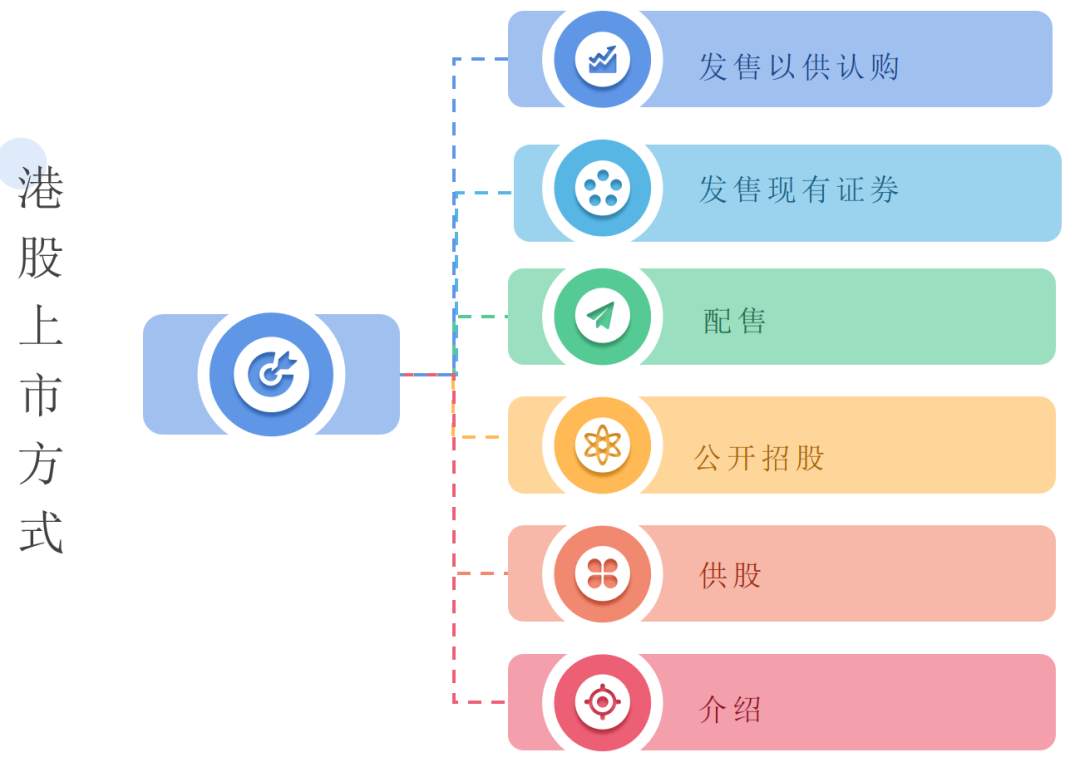

二、港股上市方式

港股是指在香港联合交易所上市的股票。香港的股票市场比内地的成熟、理性,对世界的行情反映灵敏。港股上市方式一共有六种:

以下就港股上市六种方式与A股的简单比较:

1)发售以供认购。认购必须刊发上市文件,且全数包销。这种方式与A股的IPO相当。

2)配售。配售是发行人或中介机构向主要经其挑选或批准的人士,发售有关证券以供认购或出售有关证券,需要刊发上市文件,配售类似A股的定向增发。

3)公开招股。向现有的证券持有人作出要约,使其可认购证券(不论是否按其现时持有证券的比例认购证券),但该等证券并非以可放弃权利文件分配。

4)发售现有证券。该方式必须刊发上市文件,该方式类似解禁后的“大小非”减持股份。

5)介绍。介绍是已发行证券申请上市所采用的方式,该方式毋须作任何销售安排,其在上市后会有足够市场流通量。采用介绍方式上市,必须刊发上市文件。A股很少采取介绍这种方式上市,之前撤回A股IPO,改赴港股上市的碧桂园物业就是计划采用介绍方式上市。

6)供股。供股是向现有证券持有人作出供股要约,使其可按其现时持有证券的比例认购证券。供股类似于A股的配股。

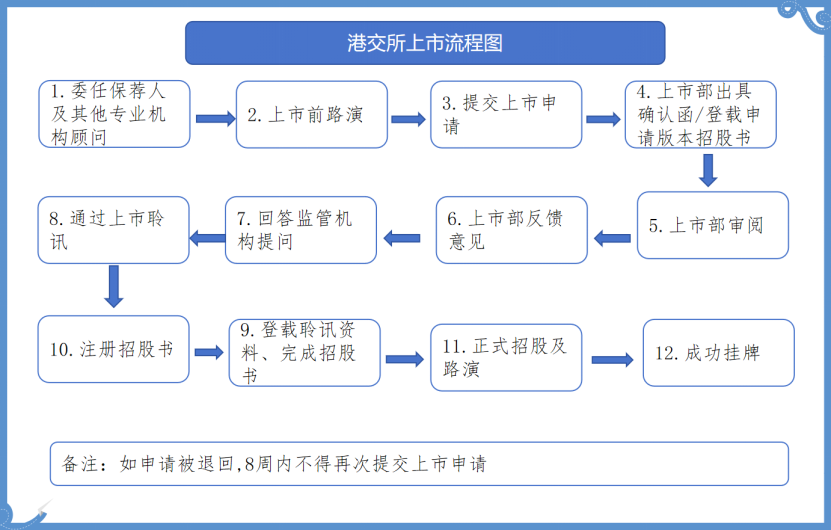

三、港交所上市流程

中国企业赴港上市,从筹划到上市,大约需要一年时间。内地企业来香港上市的最大一关,是要做企业重组。内地企业来香港上市,要考虑注册地。企业在内地,要在海外重组一个控股公司。企业重组一般需时三到六个月。第二阶段是上市筹划,从资料准备、上市前尽职调查,最短都要三四个月。

港股上市有为12个流程节点要点需要关注,港股从申请到批复上市目前最快大概是2个月左右,其中,关键节点时间大概如下:港股IPO的流程是递表(1-6个月)、聆讯(2-3天)、路演(7天左右)、招股(2周左右)。

发表评论 取消回复