版權聲明:本文版權歸文章作者所有,僅代表作者觀點,本文不用於商業用途,僅為學習交流之用,如文中的內容、圖片、音頻、視頻等如有侵權,請及時聯系本站站長刪除。

本文來源於微信公眾號【德賽法務】

香港就是東方之珠,是中國的窗口,作為國際金融中心,香港具備獨特優勢,是中國與全球資本市場的主要聯系紐帶,在內地經濟發展中扮演著非常關鍵的角色。筆者曾參與某公司赴港上市服務過程,筆者結合過往工作經驗,擬從赴港上市優勢、港股上市方式、港交所上市流程三個方面進行分享。

一、赴港上市優勢

香港是全球IPO集資靠前,是全球最主要的融資地點,在IPO裡融資能力非常強大。香港具有穩健的二級市場、采取國際企業的管治標準、香港有基礎的投資者框架、監管機制完善符合當前國際慣例,資金和資訊流通不受限制。

據Wind數據統計顯示,2022年港股股權融資總金額為2524億港元,其中首發融資規模為1405億港元,全年共有89家企業成功IPO上市(未包含1家GEM轉主板),亮點:醫藥企業上市熱情不減,“中概股”回流趨勢延續,多家公司在港交所實現了雙重主要上市。港股市場對於醫療企業仍然有著較強的吸引力。2022年,雲康集團、樂普生物、瑞科生物、博安生物、百奧賽圖、心泰醫療等一系列生物醫藥企業赴港上市。

回望2022年,港股上市的方式也愈發多元化。如金山雲、特海國際等9家企業,通過介紹方式在2022年登陸港交所。據了解,介紹上市的優勢在於避免了發行新股對原有股東的攤薄效應,且沒有承銷環節,審批流程較短。

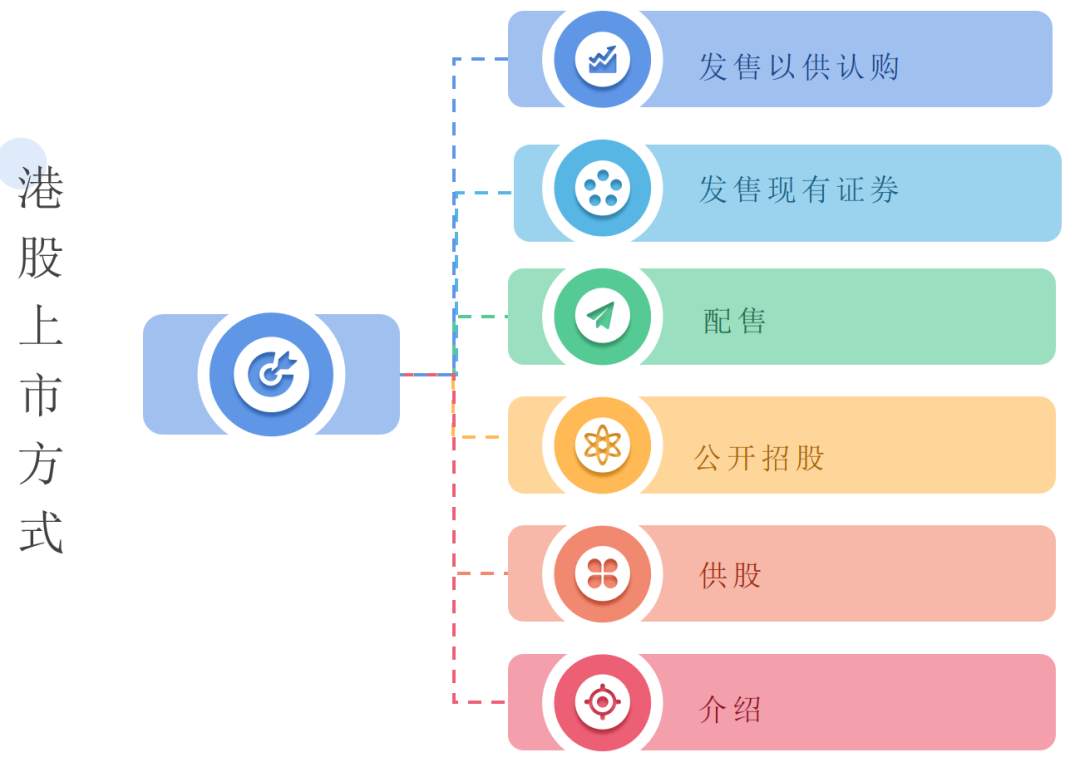

二、港股上市方式

港股是指在香港聯合交易所上市的股票。香港的股票市場比內地的成熟、理性,對世界的行情反映靈敏。港股上市方式一共有六種:

以下就港股上市六種方式與A股的簡單比較:

1)發售以供認購。認購必須刊發上市文件,且全數包銷。這種方式與A股的IPO相當。

2)配售。配售是發行人或中介機構向主要經其挑選或批準的人士,發售有關證券以供認購或出售有關證券,需要刊發上市文件,配售類似A股的定向增發。

3)公開招股。向現有的證券持有人作出要約,使其可認購證券(不論是否按其現時持有證券的比例認購證券),但該等證券並非以可放棄權利文件分配。

4)發售現有證券。該方式必須刊發上市文件,該方式類似解禁後的“大小非”減持股份。

5)介紹。介紹是已發行證券申請上市所采用的方式,該方式毋須作任何銷售安排,其在上市後會有足夠市場流通量。采用介紹方式上市,必須刊發上市文件。A股很少采取介紹這種方式上市,之前撤回A股IPO,改赴港股上市的碧桂園物業就是計劃采用介紹方式上市。

6)供股。供股是向現有證券持有人作出供股要約,使其可按其現時持有證券的比例認購證券。供股類似於A股的配股。

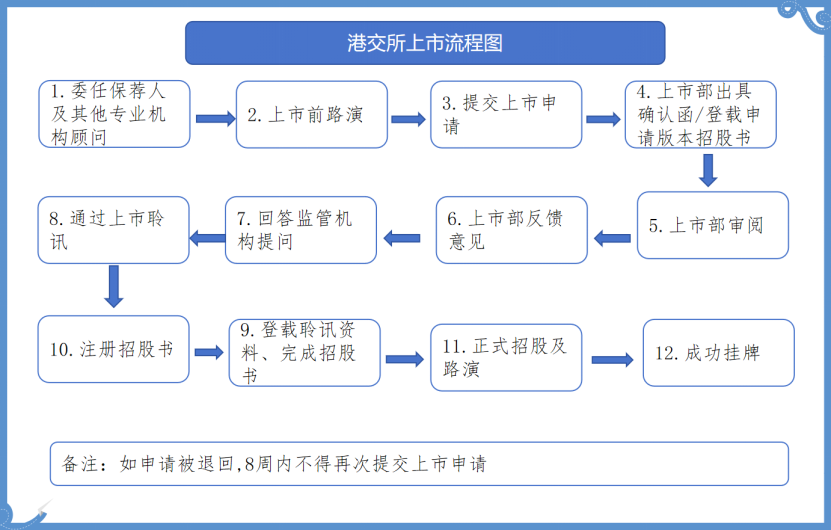

三、港交所上市流程

中國企業赴港上市,從籌劃到上市,大約需要一年時間。內地企業來香港上市的最大一關,是要做企業重組。內地企業來香港上市,要考慮注冊地。企業在內地,要在海外重組一個控股公司。企業重組一般需時三到六個月。第二階段是上市籌劃,從資料準備、上市前盡職調查,最短都要三四個月。

港股上市有為12個流程節點要點需要關注,港股從申請到批複上市目前最快大概是2個月左右,其中,關鍵節點時間大概如下:港股IPO的流程是遞表(1-6個月)、聆訊(2-3天)、路演(7天左右)、招股(2周左右)。

發表評論 取消回複