版權聲明:本文版權歸文章作者所有,僅代表作者觀點,本文不用於商業用途,僅為學習交流之用,如文中的內容、圖片、音頻、視頻等如有侵權,請及時聯系本站站長刪除。

本文來源於微信公眾號【德賽法務】

開宗明義,Share Purchase Agreement為本文之目的,系指“股權收購協議”。在境外交易中,SPA有時也被稱為Stock Purchase Agreement。

本文主要討論的是SPA的常見條款。在切入主題前,對並購流程以及法律盡職調查進行初步介紹,方便讀者更好理解SPA中條款的撰寫邏輯。

並購一般包括以下幾種:

1.前向(或直接)並購—將標的公司並入買方公司,取得標的公司的所有資產、權利和負債(標的公司此後不再作為一個獨立實體存在);

2.正三角(或間接)收購—標的公司並入買方公司的子公司,買方接收標的公司的所有資產、權利和負債(此後標的公司不再作為獨立實體存在);

3.反三角收購—買方的子公司並入標的公司(目標公司存續,買方的子公司不複存在)。

全面、完整的盡職調查和相關交易文件的準備、談判及簽署是並購交易完成的關鍵條件。當一家公司收購標的公司的全部或大部分股份時,該投資者同時也收購了標的公司的負債。因此,並購交易通常伴隨著深入的盡職調查("DD"),這不僅是為了了解收購方將面臨哪些債務,也是為了抓取賣方的關鍵信息,如其實際資產基礎(固定資產、合同、財務、人力資源和客戶等)。DD是收購方對目標公司進行的基本審計或調查,目的是匯編和評估將直接影響收購決策的信息。從法律角度來看,DD通常涉及公司記錄、涉及目標公司的一般法律索賠和訴訟、知識產權和商業秘密、勞工、反洗錢、反腐敗、數據隱私、環境和其他可能與目標公司特定行業相關的合規性。在跨國並購中,如果目標公司在不同國家擁有資產和業務,則必須在多個司法管轄區進行數據采集,並仔細協調,以核實目標公司與各地法律和習俗相關的實際資產和負債。而股權收購協議作為並購交易中的重要法律文件,通常出現在投資者全部或部分收購一家公司的情況下。協議簽定主體為標的公司股份的買賣雙方,賣方同意以特定價格向買方出售特定數量的股份。協議的作用是表明雙方就出售目標公司部分或全部股份的條款和條件達成書面協議。讀者可以把股權收購協議理解為買賣合同,只是買的是股權,而不是一般的貨物。

買賣合同的靈魂是付款和交付,股權收購協議靈魂是交割。交割的精準定義究竟是什麼,似乎還沒有人能給出一個一錘定音的答案,大家也幹脆在協議中懶得去定義它了。最普通的交割就是買方一手交錢,賣方一手交貨(貨就是標的公司的股權)的一系列動作。

既然交割是股權收購協議的靈魂,那麼我們在理解股權收購協議時就理所當然的要以交割為界,把股權買賣協議拆解為三個部分——交割前、交割時與交割後。

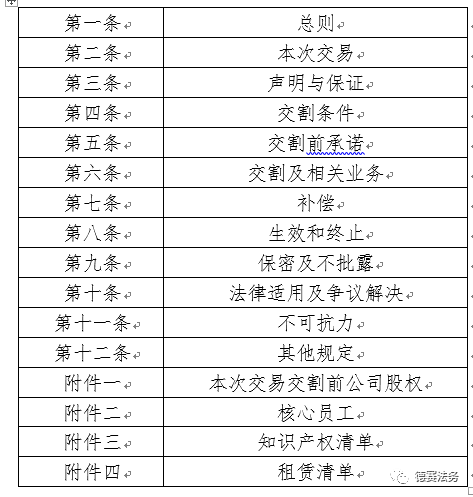

先來看一份律所的SPA目錄。讀者的第一感覺估計是:條款好像也沒有很多,一共才十一二條。

作為交割前安排一部分的股權購買協議條款為第2條至第5條,包括“本次交易”、“陳述和保證”以及“交割前義務”。交割後安排下的條款包括交割後承諾、賠償和解除條件。

筆者認為,嚴格來說,廣義的交割前義務應該包括交割先決條件和交割前行為(或可稱交割前承諾、狹義的交割前義務)。顧名思義,交割前義務應是指交割前公司有義務做的事情。但不是所有交割前該做的事情都有必要放進交割先決條件,那些交割前該做的但又達不到交割先決條件重要程度的事項就構成交割前行為,對其違反只觸發公司的賠償責任。據筆者的觀察,一般狹義的交割前義務,反正也不重要,絕大多數買方一般也就直接放到交割後義務裡了。

A. 交割先決條件

在並購交易中,交割的成功執行是與一系列先決條件緊密相連的。這些先決條件的特點可以歸納為其重要性和時效性。重要性體現在它們對交易的影響極為深跡,不同於常見的法律細節問題,這些條件往往涉及到公司的核心運營和管理層面。因此,買方律師經常傾向於增加多種先決條件以最大限度地減少風險和不確定性。

時效性的重要性也不可忽視。由於賣方在SPA簽署後對交易完成的迫切性較高,所以完成先決條件的速度也就顯得尤為關鍵。從實踐角度看,賣方律師通常傾向於將部分問題推遲到交割後解決。畢竟簽署SPA的時候賣方往往還在等米下鍋,完成交割先決條件需要的時間越長,股東收錢時間就越晚,交易的不確定性也越高。因此賣方律師更希望把所有的事項都放到交割後慢慢做。

>應格外注意的交割先決條件

特別需要注意的是,先決條件也具有分類的性質。賣方和買方需要完成的條件不同,買方通常設置一些比較主觀和不具備明確標準的條件作為自我保護機制。反之,賣方需要警惕那些難以在規定時間內完成的條件,以避免交易陷入僵局。

買方需要完成的先決條件一般都是買方給自己預留的脫身渠道,諸如“取得令買方滿意的盡職調查結果”、“本次投資已通過投資委員會批準”等等。這種不具備確定性的交割先決條件一般都是買方的軟性退出條款。而賣方要小心的賣方需要完成交割先決條件,無非就是不確定自己能否完成的、以及完成的很慢的。盡管實踐中很多買方會在約定的日期內豁免該交割先決條件以促成交割,但在談判中其律師就應該在SPA中設置好條款,將買方未來可能豁免的交割先決條件自動轉化為交割後承諾。

>Long stop date (最終完成日)

設立“最終完成日”也是保障交易順利進行的重要機制。它規定了一個截至日期,確保了交易雙方不會因無法滿足先決條件而無限期地被束縛。如果交割先決條件遲遲未能滿足,而交易雙方又未能豁免部分未能完成的交易先決條件達成一致,那協議中的排他條款還在生效,總不能讓自己被這個不確定的交易一直束縛著,雙方都還有很多別的商業機會在等著自己呢。

B. 交割前承諾

在並購交易的複雜性和多樣性中,交割前承諾(或可稱交割前行為、交割前義務等)起著核心的作用。通常情況下,交割先決條件被認為是雙方必須履行的義務,但交割前承諾則是一個更廣泛的概念,它包含了各種行動和不作為的保證。交割前承諾中的積極承諾(Confirmatory Covenant)主要是交割前可以完成整改的、但又沒有達到交割先決條件重要性的問題。不過,似乎很多交易文本中因為認為這些問題不重要,就把他們一概打包到交割後承諾,這其實在邏輯上是有瑕疵的。

相對的,消極承諾(Negative Covenant)主要體現在賣方在並購過渡期的一些限制行為,以確保公司的基本價值和運營狀態不會受到損害。過渡期(Interim Period)是指從SPA簽署日至交割日的期間,此時雖然買方還未取得股權進入公司享有股東權利,但仍需要在一定程度上參與公司經營管理,或者起碼享有對特定重大事項的知情權和否定權。

買方根據簽約日公司的情況進行投資決策,設定過渡期的初衷是為賣方提供完成交付的前提條件。如果在過渡期間發生重大不利事件,導致出售公司的股份價值大幅貶值,則交割日買方實際拿到的就不是他簽署日看好的那個公司的股份了,這其中價值的貶損都是買方自己的損失。因此,買方自然希望公司從簽訂協議之日起至實際交付、取得股權之日,能夠保持正常的生產經營,不受賣方的幹擾,不要被賣方一頓亂搞到局面急轉直下,給買方造成損失。從這個意義上說,將陳述與保證的有效期從簽署之日延長到交付之日,也是過渡期安排的一部分。但陳述與保證的內容一般都屬於較低層次的要求,沒什麼新的違法違規即可。而這裡的交割前承諾除此之外還需要包括其他影響公司價值和買方利益的事項。最影響買方利益的莫過於公司新的資本運作,如股權融資、債權融資、資產出售、分配股利等。並購交易的過渡期安排非常重要,畢竟在並購交易後原股東實現退出,就算不在過渡期內為非作歹,也很難有動力維持公司的正常運營。

>陳述與保證條款(Representation & Warranties)

如果你考慮要不要買一臺華為Mate 60Pro, 怎麼知道華為Mate 60Pro是個什麼東西呢?你可以去官網很快查到華為Mate 60Pro的參數,比如用的是什麼屏幕電池攝像頭,因為這屬於標準化產品。

但當你考慮收購一家公司的股權,怎麼知道這家公司是個什麼東西呢?他的股權結構是什麼,經營中都有哪些風險和問題,總的資產債務都包括哪些?這些問題裡有的問題公司賣方自己清楚,但他利用你們之間的信息不對稱不想告訴你。有的問題賣方清楚,但他不知道還有告訴你的必要:什麼?我們公司這麼幹居然還違法了啊?有的問題恐怕連股東自己都不清楚:我們公司底下的人居然還簽過這個合同啊?凡此種種,你很難搞清楚你要收購的公司究竟是個什麼公司。

因此,買方有必要聘請專業的中介機構對目標公司進行盡職調查,內容需要涵蓋法律(LDD)、財務(FDD)、業務(BDD)等等。然而,盡職調查的要求只是要求中介機構的人員盡到審慎的調查義務,而再完美的盡職調查也會有疏漏。對於盡職調查中可能遺漏的問題,就需要在SPA中增加陳述與保證條款進行兜底。

在並購交易中,陳述與保證條款是一種關鍵機制,旨在確保交易的透明度和公正性。賣方通過這些條款明確保證其公司的某些特定屬性和狀況。例如,賣方可能會保證公司股權結構的完整性、股東的出資履行、合同的完全披露、社會保險和公積金的足額繳納,以及公司的合規性,特別是在環境保護方面。

這些保證確保買方能夠基於準確、完整的信息做出投資決策。在評估目標公司的價值和潛在風險時,這些信息是不可或缺的。如果在交易完成後發現賣方的陳述與保證與實際情況存在差異,買方有權要求賠償。

這種機制加強了買方對交易完整性的信心,降低了信息不對稱和潛在欺詐的風險。為了確保陳述與保證的準確性和完整性,買方通常會進行深入的盡職調查,對目標公司的各個方面進行全面評估。

在這個過程中,賣方的誠實和透明變得至關重要。任何未披露的信息或隱藏的風險都可能導致交易失敗或者後續的法律糾紛。因此,陳述與保證不僅是賣方對公司狀態的一個聲明,也是對買方的一種信任和責任的體現。

>披露函 (Disclosure Schedule)

如果買方在盡職調查中發現賣方公司種種不合規的問題,賣方也會向買方補充公司有哪些不合規的問題。買方律師一般會準備一份包羅萬象洋洋灑灑好幾頁的陳述與保證條款,此時賣方公司律師需要準備一份披露函,就是說公司告訴投資人,我公司一共有這些瑕疵,由於我已經告訴你了,以後公司在這些事項上東窗事發翻了車就不能找我索賠了。用術語來說就是“披露函所載的內容不視為陳述與保證,如果因為披露函的內容導致投資人受到損失,公司免責,不承擔賠償義務“。

買方律師在接收披露函時,必須仔細審查其內容,確認披露的問題是否與盡職調查報告一致,避免賣方遺漏或者故意隱藏信息。任何未被明確列明的問題都有可能成為未來法律糾紛的源頭。因此,買方律師需對披露函進行細致的審核,必要時要求賣方補充或修訂。如果披露函中的問題並沒有全部被投資人律師出具的盡調報告涵蓋,還包含後面包含偷偷加上去的內容,說明股東之前沒有告訴買方,就想暗度陳倉夾雜私活讓這些投資人之前不知道的事情也披露免責。這些新加的內容的話,買方投資人需要重新評估,再和賣方談談怎麼管控這些風險。

買方律師還需要讓披露函的內容更加具體一點。披露函的內容是要免責的,如果寫的太general,比如盡調中發現公司某處廠房修建時未進行環評,但披露函中直接寫“公司在環保方面存在瑕疵“,那豈不是除了這處廠房沒環評以外的任何環保違規,公司都能免責?買方投資人律師一定要把披露函的內容改的非常具體和特定。

總結一下,從文本表述上陳述與保證一般是“除披露含披露的事項外,公司不存在正在進行的或可預見的,(i)針對任何集團公司或其業務、資產或創始股東的索賠、訴訟、仲裁或其他司法程序或行政程序,或(ii)任何法院、政府機構針對任何集團公司或股東發出的任何對於或可能對於集團公司的資產或業務、股東或本協議項下的交易產生重大不利影響的禁令、裁定或判決。”結合披露函的具體內容,陳述與保證的內容其實是:

除xx公司xx日向xx人民法院就xx事項或公司提起訴訟外,公司不存在正在進行的或可合理遇見的,(i)針對任何集團公司或其業務、資產或創始股東的索賠、訴訟、仲裁或其他司法程序或行政程序……;除某某股東尚未實繳注冊資本xx萬元外,公司其他股東均已履行了出資義務;除公司的某處廠房未進行環評外,公司不存在環保方面的違法違規事項……

至於陳述與保證的內容是否全面,買方律師可以對照一下自己準備的盡調清單,對照看看是不是各個領域的問題都覆蓋了。即便投資人律師出具的陳述與保證再多,賣方公司律師也很難刪掉:投資人律師會說,你刪什麼,是心虛了嗎,根本沒必要刪啊,你往披露函裡加東西不就行了?賣方律師只好可憐的說哎呀有些事情公司自己也不清楚啊,不然我們加點qualifier比如material這種限定一下吧。

>對陳述與保證的限制(qualifier)

在並購交易中,陳述與保證條款經常成為買賣雙方博弈的焦點。買方傾向於要求賣方提供全面詳盡的陳述與保證,以減輕自身在交易中的風險暴露,而賣方則試圖限制這些陳述與保證的範圍和內容,減少未來潛在的法律責任和賠償風險。此外,披露函雖然是一種常見的限制陳述與保證的方式,但不是唯一的方法。在多元化的法律實踐中,雙方往往采用多種策略和技巧來平衡和維護各自的利益。

以公司涉訴情況的陳述與保證為例,這一部分通常涵蓋了公司目前和曆史上涉及的各種法律訴訟、爭議和索賠。買方通常會要求詳細、全面的信息,以便全面評估公司的法律風險和潛在責任。然而,賣方可能會試圖限制這些信息的披露範圍,通過一系列的限制性條件(qualifiers)來約束陳述與保證的應用範圍。

這些限制性條件可能包括時間限制、金額限制、或者與特定法律和管轄區相關的限制等。例如,賣方可能會限制陳述與保證只涵蓋一定時間段內的訴訟,或者只適用於達到特定金額或嚴重性標準的訴訟。這些限制條件的設置是賣方保護自身免於過度法律責任和賠償風險的策略。

從筆者的角度來看,這種博弈反映了並購交易中的信息不對稱、風險分配和契約設計問題。在這一過程中,法律規定和條款的設計、交易雙方的談判策略和能力、以及外部市場和法律環境的變化,都可能影響到陳述與保證條款的最終形態和實施效果。因此,深入研究這一領域,有助於更好地理解並購交易的法律風險管理和契約優化問題。下面就對公司涉訴情況的陳述與保證條款進行解讀:

訴訟. 除披露函所披露的外,不存在正在進行的或可合理遇見的,(i)針對任何集團公司或其業務、資產或股東的索賠、訴訟、仲裁或其他司法程序或行政程序,或(ii)任何法院、政府機構針對任何集團公司或股東發出的任何對於或可能對於集團公司的資產或業務、股東或本協議項下的交易產生重大不利影響的禁令、裁定或判決;

1. 第一種qualifier叫“materiality”,就是加重大性的限制,加完了就是:

訴訟. 除披露函所披露的外,不存在正在進行的或可合理遇見的,(i)針對任何集團公司或其業務、資產或股東的重大性索賠、訴訟、仲裁或其他司法程序或行政程序,或(ii)任何法院、政府機構針對任何集團公司或股東發出的任何對於或可能對於集團公司的資產或業務、股東或本協議項下的交易產生重大不利影響的禁令、裁定或判決;

當然,materiality的qualifier還可以進一步的細化。如果買方覺得這樣太便宜賣方公司了,那麼可以約定如果單一訴訟不符合重大性,但如果所有訴訟的合計影響構成重大性,其仍將導致該條陳述與保證的不真實、準確及完整。

訴訟. 除披露函所披露的外,不存在正在進行的或可合理遇見的,(i)針對任何集團公司或其業務、資產或股東的重大性索賠、訴訟、仲裁或其他司法程序或行政程序,或(ii)任何法院、政府機構針對任何集團公司或股東發出的任何對於或可能,單獨或合計的,對於集團公司的資產或業務、股東或本協議項下的交易產生重大不利影響的禁令、裁定或判決;

2. 第二種qualifier叫 “to the knowledge of the company”, 這是一個值得深入探討的限制性條件(qualifier),它在多方面影響著陳述與保證條款的解釋和實施。這一限制性條件將陳述與保證的準確性和完整性約束在公司當前的知識和信息範圍之內。

“公司所知”帶來了一個複雜的問題,即確定“知識”的具體定義和範圍。在法律實踐中,是否僅包括公司實際掌握的信息(actual knowledge),還是也涵蓋了公司應當知曉的信息(constructive knowledge),這是一個需要明確的問題。此外,確定哪些層級的管理人員或股東的知識可以代表“公司所知”,也是一個需要在交易談判中明確的關鍵問題。

因此,在深入研究“公司所知”這一限制性條件時,需要關注其在法律文本和實踐中的具體定義、應用和解釋問題。本文礙於篇幅就不細說那麼多了。

訴訟. 除披露函所披露的外,就賣方所知,不存在正在進行的或可合理遇見的,(i)針對任何集團公司或其業務、資產或股東的重大性索賠、訴訟、仲裁或其他司法程序或行政程序,或(ii)任何法院、政府機構針對任何集團公司或股東發出的任何對於或可能,單獨或合計的,對於集團公司的資產或業務、股東或本協議項下的交易產生重大不利影響的禁令、裁定或判決;

3. 第三種qualifier叫特定時限(Specific Timer or Look-Back Periods),一般用在有關經營合規的陳述與保證上,例如“在過去【】年內(即自20【】年【】月【】日起至交割日),公司在經營中未違反任何環境保護的適用法律法規”。這種qualifier在並購中用的非常多。

以上幾種qualifier都是可以一起用的。另外如果公司的組織結構很複雜,子公司很多的話,也可以通過限制陳述與保證的主體進而減輕賣方的責任,比如說僅集團公司,或僅集團公司及其重要子公司(需要在協議中定義)作為該條陳述與保證的主體。

>陳述與保證的截止時間節點

陳述與保證描述的是公司的狀態,但標的公司都處於動態經營中,因此賣方只能對某一固定的時間點下對公司目前的靜止狀態進行陳述與保證。標的公司及股東只對公司現有事項進行陳述與保證,而不對未來事項做陳述與保證。

在典型的並購交易中,協議簽署日期(Signing Date)和完成日期(Closing Date)是兩個不同的時間節點,中間的間隔時間常用於滿足交易條件、會計要求,或獲得政府批準。雖然陳述與保證條款是在簽署日期確定,但通常其有效期會延續至完成日期。這意味著標的公司和股東需確保其提供的信息在這整個時期內都是準確、真實和完整的。

進一步的,如果在簽署日期和完成日期之間出現任何可能影響陳述與保證真實性、準確性和完整性的事件,標的公司和股東有責任及時通知買方。這樣,買方可以在完成交易前對這些新的風險進行評估,並確定是否需要制定新的風險控制機制。

交割日後,投資者成為公司的股東,並與其他股東共同承擔公司的風險和責任。在這一階段,通過陳述與保證條款要求賣方賠償的情況將不再適用。

一個值得注意的例外是與財務報表相關的陳述與保證。這些陳述與保證不是基於簽署日期或完成日期,而是基於財務報表的報告日期。在並購交易中,可能需要借助重大不利影響(MAC)條款來緩解由於報告日期和簽署日期之間的時間差帶來的潛在風險,確保交易雙方的利益得到充分保護。

>重大不利條款(Material Adverse Change/Effect, 俗稱MAC/MAE)

MAC條款有兩種在SPA中章節體例中的處理方式:

首先,MAC條款可以直接列為交割的先決條件。在這種情況下,協議可能會明確規定,只有在未發生影響公司業務、財務狀況或資產的重大不利變更的情況下,交易方才能繼續進行交割。這一點是經過概括和簡化以便於理解。

其次,MAC條款可以被納入陳述與保證的範疇內。在這種構造下,賣方需保證自協議簽署日期至交割日期間,公司未經曆任何可能影響其業務、財務狀況或資產的重大不利變更。如果出現MAC,將導致賣方在交割日期時的陳述與保證不再真實、準確或完整,從而影響交割的先決條件的滿足。

這裡值得關注的是,雖然有“公司方的陳述與保證在本協議簽署日和交割日在重要方面都必須是真實、準確和完整”的先決條件,但MAC條款仍具有其獨立的重要性。這兩者並不是完全重疊的。陳述與保證主要關注信息的完整性、真實性和準確性,以及公司的合規和合法經營。而MAC更側重於商業風險,例如突發的地緣政治事件、供應鏈中斷等,這些因素可能導致公司經營受到嚴重影響,但並不直接涉及公司的合規和信息披露。

C. 交割後承諾

顧名思義,交割後承諾就是公司和創始人承諾在交割後履行的義務。對於盡調中發現公司存在的問題,哪些放交割前哪些放交割後,我想前文已經講的很清楚了。在失敗的SPA裡,交割後承諾往往形同具文。別看投資人在交割前威風無比,交割後股東錢拿到手你就從小甜甜變成牛夫人了,誰還去履行對你的破承諾。因此要在協議條款裡把交割後承諾武裝起來,不能讓它做公司和創始人眼中沒牙的老虎。

一方面,每一個交制後承諾都要盡量寫明完成期限,是60日、90日還是180日,只有實在無法預估的再寫什麼“盡合理商業努力完成”(use all / best/commercial endeavors)。另一方面,對於重要的交割後承諾,應逐項約定不同的違約責任。

除了將盡調中發現的問題加入交割後承諾,投資人律師一般還會在協議中約定一些相對籠統的交割後承諾,主要是公司不競爭承諾、合法合規經營等。

一般來說,辦理工商變更登記更多情況下會放在交割後作為交割後承諾處理。其實辦工商變更放在交割前交割後都可以,因為自取得股東名冊時方才取得股東權利的取得股東名冊,工商變更只起到對抗效力。那麼在項目中放交割前還是交割後就需要視雙方在交易中的談判地位而定。我認為公允的做法是作為交割後承諾,因為如果先辦了工商變更,但交易最終取消沒有交割,重新去市場監督管理局將工商變更登記恢複是件很麻煩的事情。

D.賠償責任(Indemnity)

Indemnity是普通法的概念,其目的是為了使indemnified party免受損失。大家或許可以參考估值調整條款的邏輯理解一下其內涵,無非就是事後發現你當時賣給我的公司在那個時間點不值那麼多錢,你得補給我。賠償責任損失的計算通常包括因公司對外承擔賠償責任(包括向投資人承擔賠償責任)導致投資人持有的公司股份價值的減損及其它費用損失(如律師費、審計師費用等)。

在普通法的制度設計下,indemnity的優勢是不需要證明過錯、因果關系等中國法下損害賠償的要件。然而我國的司法實踐中還是會將indemnity認定為違約損害賠償性質,該證明的要件一個都不能少,因此也有不少交易文件直接把這一條款命名為違約責任。

>一般賠償責任(General Indemnity)

買方讓公司和股東做了那麼多陳述與保證和交割前後的承諾,總得規定一點買方違反的後果吧。承前所述,披露含的內容不視為陳述與保證,因此買方投資人不得就公司和股東違反陳述與保證給投資人造成的損失主張賠償。概言之,就是披露即免除一般賠償責任。

>特殊賠償責任(Special Indemnity)

違反特定事項給投資人造成的損失,盡管披露但仍需承擔賠償責任。

特殊賠償責任是披露即免責的例外,因為這些事情太重要了(金額太大了),就算你披露給我,日後東窗事發我還是要你賠償。盡管我們說投資人律師出的第一稿裡一般還是盡可能往多裡寫。至於怎麼養成判斷事情重要性的敏感度,有金額的看金額,沒金額的就多去翻一翻靠後版本(不一定非要看定稿,定稿的信息含量可能由於雙方談判地位的關系還不如中間稿高)的DDR和SPA,看看以往的交易中雙方認為哪些事情是重要到可以放到特殊賠償條款裡。

>賠償責任的限制

還算常見的賠償責任限制(Limitation of Indemnity)方法主要包括:

(1) 從賠償金額入手:

a)設置起賠額(First Dollar Basket),或者免賠額(Deductible Basket)(e.g.US$50,000):起賠額就是說除非投資人的單項/全部損失索賠高於X萬美元,否則投資人不得提起索賠。意思是就這麼點錢的索賠,咱們雙方時間都挺寶貴的,就別浪費時問和人力成本處理這些了,得不償失還傷感情。起賠額和免賠額的區別是如果設置的是起賠額,那麼一旦索賠額度超過起賠額,起賠數額本身的部分也是要賠的。如果設置的是免賠額,那麼超過免賠額觸發賠償責任時,免賠額度是可以在賠償金額中扣除的。

b)設置賠償責任上限:約定賣方的賠償責任不得超過一個上限,比如賣方僅以其屆時特有的標的公司股權公允價值為限承擔賠償責任,公允價值一般以第三方評估機構確認的金額為準。如此,賣方即可通過出售所特股權履行賠償責任,進而實現了與其他個人財產的風險隔離。然而現實的問題是,賣方所持有的股權存在相當概率賣不到評估價格,在這種情況下風險隔離隔了個寂寞,差額部分還是要個人其他財產賠償。因此對賣方更為有利的方式是約定創始人僅以其屆時持有的目標公司股權公允變現價值為限承擔賠償責任。

(2) 從賠償責任的期限入手:可以約定陳述與保證條款的有效期限,比如要求在交割後x年內終止其陳述和保證。終止後,投資人不得就違反陳述保證事宜提起訴訟(不過據說該條款在中國法下能否得到司法實踐的承認存疑,因此境內結構的項目更多直接默認適用法律規定的訴訟時效。該責任限制方式更多見於開曼架構的目標公司)。

發表評論 取消回複