版權聲明:本文版權歸文章作者所有,僅代表作者觀點,本文不用於商業用途,僅為學習交流之用,如文中的內容、圖片、音頻、視頻等如有侵權,請及時聯系本站站長刪除。

本文來源於微信公眾號【德賽法務】

引言

很多企業通過設立或參與基金來進行對外投資,比較常見的方式是各投資人以普通合夥人(GP)和有限合夥人(LP)身份共同設立有限合夥企業,基金通過有限合作企業的方式存在。因為合夥企業與公司制企業不同,公司制企業適用的是《公司法》,公司的權力決策機構、股東控制權的認定均有明確的法律規定。而合夥企業適用《合夥企業法》,合夥人的權利、合夥企業的權力決策機構、決策方式等是可以通過合夥協議進行安排。所以,以有限合夥企業的方式設置基金進行對外投資,對於投資人的相關安排更靈活、更具彈性,其中就展現在上市公司作為合夥人可以通過調整對合夥企業的控制權來達到財務報表的並表或出表,並表和出表可以調節上市公司利潤,對上市公司有一定的影響。

企業是否合並財務報表的重要依據就是《企業會計準則第33號——合並財務報表》(以下簡稱“會計準則33號”),其中第七條規定“合並財務報表的合並範圍應當以控制為基礎予以確定。控制,是指投資方擁有對被投資方的權力,通過參與被投資方的相關活動而享有可變回報,並且有能力運用對被投資方的權力影響其回報金額”,也就是說如果合夥人對合夥企業形成控制,那麼就要將合夥企業合並納入合夥人的財務報表,在合夥人的合並財務報表中體現合夥企業的全部資產、負債和淨利潤。反之,則不需要合並財務報表。

那麼,怎麼判斷合夥人(投資方)對合夥企業(被投資方)是否形成控制權就很重要,我認為可以從以下兩個方面進行判斷。

《企業會計準則第33號——合並財務報表》

根據會計準則33號的規定“控制,是指投資方擁有對被投資方的權力,通過參與被投資方的相關活動而享有可變回報,並且有能力運用對被投資方的權力影響其回報金額”,也就是結合相關事實和情況,對是否“擁有對被投資方的權力”、“享有可變回報”、“能夠形成權力影響可變回報”三個因素來判斷合夥人是否對合夥企業存在控制。

(一)擁有對被投資方的權力

1、投資方持有被投資方半數以上的表決權的。

2、投資方持有被投資方半數或以下的表決權,但通過與其他表決權持有人之間的協議能夠控制半數以上表決權的。

3、綜合考慮下列事實和情況後,判斷投資方持有的表決權足以使其目前有能力主導被投資方相關活動的:

(1)投資方持有的表決權相對於其他投資方持有的表決權份額的大小,以及其他投資方持有表決權的分散程度。

(2)投資方和其他投資方持有的被投資方的潛在表決權,如可轉換公司債券、可執行認股權證等。

(3)其他合同安排產生的權利。

(4)被投資方以往的表決權行使情況等其他相關事實和情況。

(二)享有可變回報

投資方自被投資方取得的回報可能會隨著被投資方業績而變動的,視為享有可變回報。投資方應當基於合同安排的實質而非回報的法律形式對回

(三)能夠形成權力影響可變回報

投資方享有現時權利使其目前有能力主導被投資方的相關活動,而不論其是否實際行使該權利。單方面主導被投資方相關活動的證據,應考慮的因素包括但不限於下列事項:

(1)投資方能否任命或批準被投資方的關鍵管理人員。

(2)投資方能否出於其自身利益決定或否決被投資方的重大交易

(3)投資方能否掌控被投資方董事會等類似權力機構成員的任命程序,或者從其他表決權持有人手中獲得代理權。

(4)投資方與被投資方的關鍵管理人員或董事會等類似權力機構中的多數成員是否存在關聯方關系。

投資方與被投資方之間存在某種特殊關系的,在評價投資方是否擁有對被投資方的權力時,應當適當考慮這種特殊關系的影響。特殊關系通常包括:被投資方的關鍵管理人員是投資方的現任或前任職工、被投資方的經營依賴於投資方、被投資方活動的重大部分有投資方參與其中或者是以投資方的名義進行、投資方自被投資方承擔可變回報的風險或享有可變回報的收益遠超過其持有的表決權或其他類似權利的比例等。

合夥企業的結構搭建

截止至發文日,我們通過中國證監會指定的上市公司信息披露網站“巨潮資訊網”輸入包含“問詢 合夥企業 控制”關鍵詞進行檢索,搜索結果約48000條,該檢索結果主要是上市公司回複監管機構關於上市公司設立的合夥企業基金的並表或出表操作是否符合企業會計準則規定的問詢,上市公司對問詢函的回複主要也是圍繞是否對合夥企業享有控制權來展開論述,而這些回複中大部分是論述上市公司對合夥企業不具有控制權,少部分是論述上市公司對合夥企業具有控制權,其中哈爾濱九洲電氣股份有限公司(以下簡稱“九洲電氣”)回複深圳證券交易所的《問詢函專項說明》就詳細論述了上市公司對合夥企業具有控制權,通過該實際案例,可以更好地理解《企業會計準則第33號——合並財務報表》關於“控制”的判斷。

案例介紹

報告期內,你公司作為劣後級有限合夥人參與投資融和電投六號(嘉 興)創業投資合夥企業(有限合夥)(以下簡稱融和電投六號),基金規模為10億元,你公司投資比例為25%,對其他合夥人的本金及預期收益承擔差額補足義務,將其納入合並報表範圍。但你公司在“主要控股參股公司分析”中將其披 露為以權益法核算合營或聯營企業。請你公司結合融和電投六號的決策機制、 收益分配機制等進一步說明將其納入合並報表範圍的依據,是否符合會計準則 規定,年報中相關披露是否準確。請會計師核查並發表意見。(問詢函第6條第(1)點)

(一)設立融和電投六號的基本情況

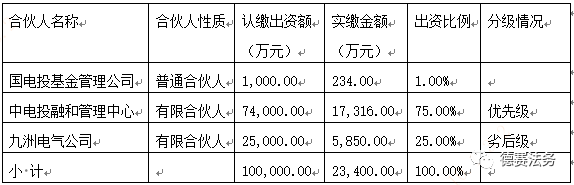

2019年8月,九洲電氣公司與國家電投集團產業基金管理有限公司(以下簡稱國電投基金管理公司)、上海中電投融和新能源投資管理中心(有限合夥)(以下簡稱中電投融和管理中心)三方出資設立融和電投六號。具體出資情況如下:

(二)融和電投六號的決策機制、收益分配機制

1.融和電投六號的決策機制

(1)合夥人大會

(2)投資決策委員會

2.收益分配機制

(三)將融和電投六號納入合並範圍的依據及其合理性根據

《企業會計準則第33號——合並財務報表》規定,控制的定義包含三項基本要素:一是投資方擁有對被投資方的權力,二是因參與被投資方的相關活動而享有可變回報,三是有能力運用對被投資方的權力影響其回報金額。在判斷投資方是否能夠控制被投資方時,當且僅當投資方具備上述三要素時,才能表明投資方能夠控制被投資方。

案例分析總結

從九洲電氣的回複來看,主要是從合夥企業的結構搭建(合夥人性質、投資決策機制、合夥人的收益分配與風險承擔機制)是否符合《企業會計準則第33號——合並財務報表》關於控制的三項基本要素(一是投資方擁有對被投資方的權力,二是因參與被投資方的相關活動而享有可變回報,三是有能力運用對被投資方的權力影響其回報金額)去判斷合夥人對合夥企業的控制。結合該案例總結分析如下:

一、看——合夥人性質

1、普通合夥人GP

有限合夥企業的GP根據法律規定要對合夥企業債務承擔無限連帶責任,同時作為執行事務合夥人代表合夥企業對外執行合夥事務,因此,在一般的合夥企業的結構設計中,GP對合夥企業的相關活動擁有主導權力,且享有與風險承擔匹配的較大的收益,根據會計準則33號,GP構成對合夥企業的控制。

但這並不是絕對的情況,如果出現普通合夥人只是代理人等情形。

2、GP是代理人

GP雖然名義上執行合夥事務,但如果證明GP是代某個LP行使決策權的,這種情形下GP只是某個LP的代理人,實際上不控制合夥企業。

比如九洲電氣的案例核查反馈:“融和電投六號管理人國電投基金管理公司作為代理人,是服務於九洲電氣公司發展戰略,其決策後果由九洲電氣公司承擔”。

3、LP是劣後級

合夥企業的合夥人之間設置劣後級、優先級結構的,那麼劣後級的LP也有可能是合夥企業的控制人。因為通過合夥協議的安排和約定,劣後級LP對其他合夥人作出承諾不僅承擔兜底性的風險,同時也可能享有最大的收益回報,也就是說劣後級LP有能力運用對合夥企業的權力影響其回報金額。

比如九洲電氣的案例核查反馈:“九洲電氣公司作為唯一的劣後級有限合夥人,對優先級有限合夥人進行收益保底承諾,承擔了合夥企業的主要風險報酬;優先級有限合夥人作為資金提供方,享受了固定收益。在這種協議安排下,九洲電氣公司承擔了合夥企業的主要的可變回報風險。”

二、看——合夥企業投資決策機制

一般來說,設立合夥企業的目的是為了對外投資,合夥企業的決策機構一般是合夥人大會,或者會設置專門的投資決策委員會對投資項目進行決策,而對合夥企業的投資項目的決策機構或決策機制的安排也能判斷合夥企業的控制權問題,那麼主要關注點如下:

1、投委會組成:投委會總共設置幾個席位,各合夥人占幾個席位。

2、決策規則:對投資項目的投票表決,需要投委會的幾方同意,或者需要合夥人持有份額的多少百分比通過。比如投委會一人一票,需要2/3以上同意或全體同意,或者投委會成員代表的有表決權份額的2/3以上同意等等。

3、特殊安排:一般來說,對投資項目的表決,某個LP享有一票否決權的實質性權利的,那麼可以說明該LP對合夥企業享有控制。

以上只是概況的情況,在實務過程中,我們還是要以投委會的具體權限來具體分析。

三、看——收益分配與風險承擔機制

看合夥人之間的收益分配與風險承擔機制,主要是為了看合夥人對合作企業享有的可變回報、是否有能力運用對合夥企業的權力影響其回報金額,從而去判斷合夥人對合夥企業的控制。

1、首先看GP的收益與風險:一般GP的收益主要有兩種方式,一是只收取固定的管理費,另一種是按合夥協議約定除了收取固定管理費之外,還可以根據合作企業的業績享有浮動的業績分成,也就是可變回報。如GP有能力運用對合夥企業的權力影響其可變回報的,那麼GP則對合作企業享有控制權。

2、其次看劣後級LP的收益與風險:在合夥企業分優先級、劣後級的結構中,一般約定合夥企業的收益先向優先級LP分配直至其收回實繳出資額和約定年利率,然後再向劣後級分配直至收回本金,最後有剩餘的收益由劣後級LP按照事先約定的進行分配,有些劣後級LP還都會對優先級LP承擔差額補足義務。這就說明劣後級LP享有的可變回報收益有可能遠超過其持有的表決權,且其既享有高額的收益,也承擔兜底的風險。

比如九洲電氣的案例核查反馈:“根據合夥協議,國電投基金管理公司和中電投融和管理中心在投資期間若未能如期獲得全部實繳出資額及預期投資收益的,則差額部分由九洲電氣公司予以補足。因此,九洲電氣公司承擔可變回報的風險或享有可變回報的收益遠超過其 持有的表決權或其他類似權利的比例。”、“根據合夥協議,國電投基金管理公司和中電投融和管理中心在投資期間若未能如期獲得全部實繳出資額及預期投資收益的,則差額部分由九洲電氣公司予以補足。因此,九洲電氣公司承擔可變回報的風險或享有可變回報的收益遠超過其持有的表決權或其他類似權利的比例。”

總結

綜合《企業會計準則第33號——合並財務報表》的規定與合夥企業的結構搭建,我們可以看到,判斷某個合夥人對合作企業是否構成控制,應綜合考慮合夥企業的合夥人性質、投資決策機制、收益分配與風險承擔機制這幾個方面是否符合《企業會計準則第33號——合並財務報表》關於控制的三項基本要素。監管機構關注的也正是投資人應該關注的,就是投資人對合夥企業的相關安排是否有相應依據與合理性。

作者介紹

曾志娜,德賽集團法律合規部,總經理助理

發表評論 取消回複